如何解释今年的美股投机潮:都是原油公司的钱?

文章来源:华尔街见闻

原油巨头派发给股东的现金,随着散户抱团潮又回到了股市中。

原油巨头宁愿向股东派发现金也不愿展开资本投资,而这或许也变相地增长了美股的投机潮。

今年以来,美股出现了一波狂热的投机潮——“散户交易股”卷土重来,总成交量甚至高于2021年的散户抱团热潮。英国股票记者Bryce Elder指出,有许多的迹象表明这一热潮或许与去年赚得盆满钵满的原油公司向股东返还回报有关。

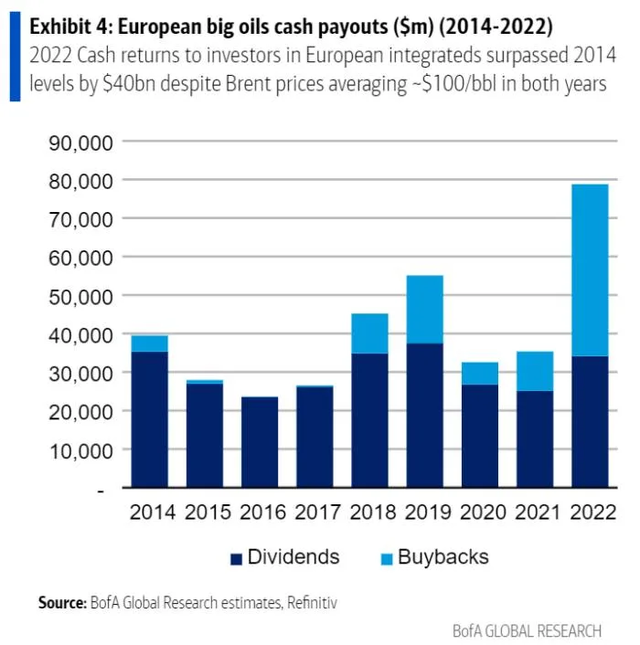

首先,美国银行(35.35, 0.07, 0.20%)的图表显示,2022年欧美石油公司给予股东创纪录的现金回报,而欧洲现金返还几乎是2014年的两倍,当时的油价更高。

值得注意的是,在2014年经历了布伦特原油价格从每桶100美元以上跌至30美元以下之后,石油公司为了遵守当时的股息政策,资产负债表遭到了破坏。

而这一次,有相当一部分股东获得的回报是以股份回购的方式实现的,如欧洲市场40%的回报来自一次性回购(2014年约为5%):

其次,自2022年1月底以来,壳牌的股价上涨了30%以上,已经回购了近10%的股份;英国石油(40.02, -0.93, -2.27%)(BP)的情况类似,股价上涨46%,回购了约8%的股份。

再者,股东们也乐见于此。美国银行最新的全球基金经理调查显示,投资者对股票回购的兴趣达到了五年来的最高水平。

在这样大规模的现金回馈下,Bryce Elder表示,有理由认为一些获得了石油公司现金回馈的投资者,将其中的一部分现金重新投入进了美股的投机中。

但另一方面,随着石油公司倾向派发现金,石油项目的资本支出只能萎缩,这将导致燃料价格的长期供给不足。

上月,航空燃油价格就因短缺而从100美元飙升至近250美元。高盛(368.5, -1.70, -0.46%)大宗商品团队指出,是“投资不足、页岩气限制以及OPEC的纪律确保了供应无法满足需求”,这种不足并非是短暂的:

缓解是暂时的,投资不足是永久性的。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。